Основные фондовые индексы США снижаются, поскольку инвесторы заняли осторожную позицию в преддверии публикации ряда важных экономических данных США на этой неделе, которые, как ожидается, дадут более четкое представление о состоянии крупнейшей экономики мира, а также могут повлиять на ставки рынков относительно сроков и масштабов снижения процентных ставок Федеральной резервной системой.

Обнародованные сегодня данные показали, что производственная активность в США сократилась в августе пятый месяц подряд, отражая более быстрые темпы снижения заказов и производства. Согласно отчету Института управления поставками (ISM), его производственный PMI вырос до 47.2 в августе с 46.8 в июле, что стало самым низким показателем с ноября. Значение PMI ниже 50 указывает на сокращение активности в производственном секторе, на долю которого приходится 10.3% экономики.

Уже завтра инвесторы сосредоточатся на обзоре вакансий и текучести рабочей силы за июль (отчет JOLTS), данных по производственным заказам за июль, а также последнем отчете ФРС о состоянии экономики США - Бежевая книга.

В четверг будет обнародован отчет ADP по созданию рабочих мест в частном секторе США в августе, еженедельная статистика Министерства труда по заявкам на пособие по безработице и обзор сектора услуг ISM за август.

Наконец, в пятницу выйдет долгожданный отчет по рынку труда США за август. Экономисты ожидают, что отчет покажет, что число рабочих мест вне сельского хозяйства выросло на 165 000 в прошлом месяце после увеличения на 114 000 в июле, уровень занятости снизился до 4.2% с 4.3% в июле, а годовой рост заработной платы ускорился до 3.7% с 3.6% в июле.

Если данные по рынку труда США окажутся ниже ожидаемых, это укрепит аргументы в пользу снижения процентных ставок ФРС. Если данные окажутся сильнее ожидаемых, это увеличит вероятность небольшого - на 25 базисных пунктов - снижения ставки центробанком США в сентябре.

Согласно CME FedWatch, рынки полностью уверены в том, что ФРС снизит процентные ставки на своем сентябрьском собрании, при этом вероятность агрессивного существенного снижения - на 50 базисных пунктов - оценивается в 39.0%.

В фокусе внимания игроков рынка акций также остается квартальная отчетность. На этой неделе свои квартальные результаты за второй квартал 2024 года должны огласить только шесть компаний из индексной корзины S&P 500, включая Broadcom (AVGO), Dicks Sporting Goods (DKS) и Hewlett Packard Enterprises (HPE).

Ранее обнародованные результаты корпоративного сегмента указывают на то, что рост прибыли в последнем квартале был устойчивым: совокупная прибыль компаний индекса S&P 500 увеличилась примерно на 13% по сравнению с аналогичным периодом прошлого года и достигла $503.4 млрд., причем основной вклад внесли технологический и коммуникационный сектора.

По данным LSEG, аналитики прогнозируют, что рост прибыли за текущий квартал, отчетность по которому начнет публиковаться в следующем месяце, составит около 5.7% г/г, а совокупная прибыль достигнет порядка $513.1.

Большинство компонентов DOW в минусе (22 из 30). Аутсайдер - Boeing Co. (BA; -8.24%). Лидер роста - Verizon Communications Inc. (VZ; +1.71%).

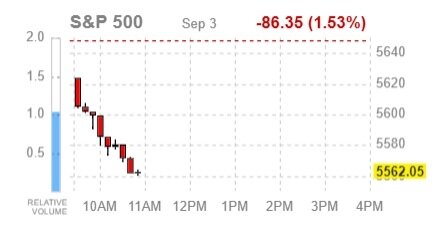

10 из 11 секторов S&P в минусе. Рост демонстрирует только защитный потребительский сектор (+0.46%). Наибольшее снижение показывает сектор основных материалов (-3.01%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 70.65 | -2.90 | -3.94% |

Золото | 2511.20 | -16.40 | -0.65% |

Dow | 41162.00 | -491.00 | -1.18% |

S&P 500 | 5580.00 | -81.00 | -1.43% |

Nasdaq 100 | 19204.25 | -418.75 | -2.13% |

10-летние облигации США | 3.837 | -0.074 | -1.89% |